Codelco pagó un alto precio para financiar los proyectos estructurales que requiere para mantener su estatus como el mayor proveedor de cobre del mundo.

La minera estatal chilena vendió la semana pasada US$ 2,000 millones en bonos en dos tramos a tasas 230 y 235 puntos básicos por encima de los bonos del Tesoro de Estados Unidos. Es un spread más amplio que el de sus bonos existentes. La carga de deuda de Codelco ya es la mayor entre las principales mineras de cobre monitoreadas por Bloomberg: aproximadamente 5,8 veces las ganancias antes de Ebitda.

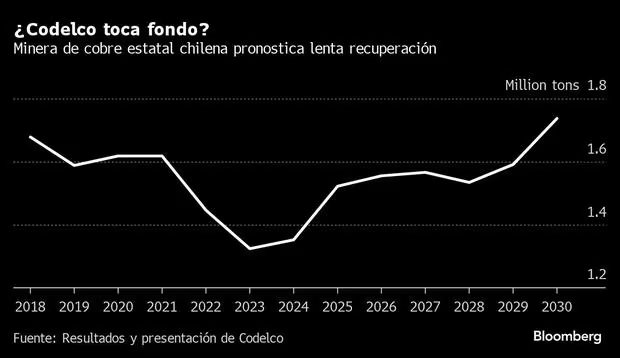

Los fondos recaudados debieran ayudar a la empresa a avanzar con la modernización de sus minas y compensar la menor ley del mineral en sus depósitos. La producción de cobre de Codelco ha caído a su nivel más bajo en un cuarto de siglo y sus proyectos estructurales han sufrido accidentes y retrasos.

“Esto es lo que sucede cuando se necesita dinero”, dijo William Snead, analista del Banco Bilbao Vizcaya Argentaria SA en Nueva York. “Honestamente, no es necesariamente una sorpresa dadas las necesidades de financiación”.

Codelco vendió US$ 1,500 millones en bonos a 12 años a una tasa del 6.45% y US$ 500 millones por medio de una reapertura de bonos al 2053 que emitió hace solo cuatro meses. Inicialmente el spread de los bonos era de unos 265 puntos básicos pero se ajustó a la baja en el día de la colocación.

Colocación de Ecopetrol

No obstante, si se compara el spread de colocación de los bonos nuevos a 12 años frente al de bonos ya emitidos a la misma fecha, este fue mayor que el de la colocación a principios del mes de la petrolera estatal colombiana Ecopetrol a 2036.

Esto prueba el alto precio que Codelco tuvo que pagar para atraer compradores. En comparación, Chile vendió recientemente US$ 1,700 millones en bonos soberanos a cinco años con un diferencial de 85 puntos básicos sobre los bonos del Tesoro, por debajo de su curva de tasas existente.

El día de la emisión, los bonos a 2053 de Codelco cayeron 1,3 centavos a 95.3 centavos por dólar en el mercado secundario antes de recuperarse en los siguientes días. En lo que va del año, los bonos de Codelco han registrado los peores retornos de cualquier emisor chileno de bonos corporativos en dólares.

Aun así, la demanda por los nuevos bonos superó la oferta en 3,75 veces, y los inversionistas obtuvieron tasas atractivas por sobre los bonos soberanos de Chile y en comparación con otros emisores latinoamericanos, dijo Oren Barack, director gerente de renta fija de Alliance Global Partners en Nueva York.

Codelco debe haber detectado una ventana para emitir bonos ante el riesgo de que el mercado reduzca las expectativas de recortes de tasas en Estados Unidos, dijo Barack.

“Si las tasas cambian significativamente hacia fin de año, lo cual creo que sucederá, podrían regresar a los mercados”, dijo.

Tras décadas de baja inversión, Codelco se ha embarcado en un plan en el que busca gastar US$ 40,000 millones para modernizar sus minas. La empresa además está obligada a entregar el 10% de sus ventas y el 70% de sus ganancias al Estado. Por esto, depende de los mercados de deuda para financiar sus planes.

Fitch Ratings bajó la calificación crediticia de Codelco a BBB+ en noviembre y S&PGR la redujo al mismo nivel el mes pasado. El centro de investigación Cesco ha advertido que la deuda de la empresa podría aumentar de unos US$ 20,000 millones actuales a US$ 30,000 millones para fines de la década. El nuevo presidente ejecutivo, Rubén Alvarado, ha dicho que prevé una recuperación gradual de la producción a partir de este año.

“No hay un norte claro y la compañía pierde rentabilidad, pierde volumen, y eso la hace más vulnerable a bajas de precio”, dijo Diego Ocampo, director sénior de S&P Global Ratings. “Ese camino de seguir emitiendo deuda para financiar los déficits claramente deteriora el perfil de crédito”.

Aun así, es poco probable que se produzcan más rebajas, dado que el Gobierno probablemente apoyaría a Codelco si fuera necesario, afirmó Ocampo.

Es más, “las recientes rebajas de calificación y los problemas de productividad parecen ya estar descontados en su mayoría”, comentó Snead, de BBVA.